Фото: Unsplash

Чому ми бідні? Як знання впливають на фінанси і з чого почати накопичувати

Заощадження і фінансова грамотність

У 2019 році проєкт USAID «Трансформація фінансового сектору» та Національний банк України оприлюднили результати опитування понад двох тисяч українців про їхню обізнаність у базових фінансових питаннях та їхній рівень добробуту. Сьогодні це поки єдине таке масштабне дослідження.

Згідно з результатами опитування, лише 61% українців мали фінансові заощадження. Водночас із них лише 12% відкладали кошти на депозитні рахунки в банках, а решта – тримали готівку удома. Також більшість респондентів, які мали заощадження, зазначили, що ідеться про короткотермінові строки. На запитання про користування банківськими продуктами ствердно відповіли також лише 60% опитаних.

Окрім того, 60% опитаних сказали, що мають, на їхню думку, низький рівень добробуту і хотіли би його покращити. Лише 30% респондентів відповіли, що можуть у разі необхідності покрити витрати, що дорівнюють їхньому місячному доходу, без запозичень або звернення по допомогу до родичів.

Читайте також: Що ви та ваші діти знаєте про гроші: інтерактивний тест

Психологиня Мар’яна Франко говорить, що на фінансову обізнаність та на спосіб фінансового мислення українців вплинули соціальний та історично-культурний аспекти.

Раніше культури поведінки з грошима не вчили ані в школі, ані у вишах. Та зараз є багато можливостей отримати базові фінансові знання, а обізнані і фінансово грамотні люди, які раціонально планують свої ресурси, є більш вільними та успішними.

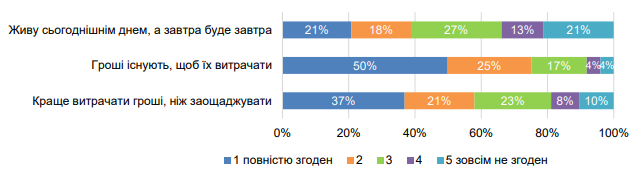

Елементарна особиста фінансова грамотність, пояснює психологиня, допомагає усвідомити важливість заощаджень, щоб не жити лише сьогоднішнім днем. Як показало дослідження USAID, це актуально для українців.

Дані зі звіту проєкту Трансформація фінансового сектору

Експерти проєкту «Трансформація фінансового сектору» у висновках до свого дослідження також говорять про те, що фінансова грамотність суттєво сприяє поліпшенню добробуту. Ідеться про те, аби планувати життя на більш тривалий строк, обходитись без позик на щоденні потреби та раціонально поводитись зі своїми доходами.

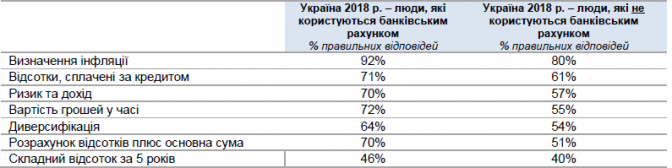

Дані зі звіту проєкту Трансформація фінансового сектору, у якому взяли участь 30 країн

Базові фінансові знання

За словами незалежної фінансової консультантки Олександри Грудзевич, базовими питаннями, в яких потрібно бути обізнаним кожному, є питання фінансової безпеки (так звана фінансова подушка – заощадження), плюси і мінуси використання пластикових карток, ощадних рахунків, правила кредитування – коли це вигідно, а коли – ні.

Відповіді українців про фінансові поняття з опитування «Трансформація фінансового сектору»

«Знання базових речей допоможе зрозуміти, що, наприклад, кешбек – це додатковий бонус, що за умови накопичення може зменшити витрати, що якщо відкладати гроші на депозитний чи ощадний рахунок, то до заощаджень, навіть невеликих, додадуться відсотки», – говорить вона.

Також, каже Олександра Грудзевич, кожен українець має знати про існування Фонду гарантування вкладів, щоб не боятись довіряти свої кошти банкам. Опитування USAID та НБУ про обізнаність у фінансових питаннях показало, що лише половина респондентів знали, що таке Фонд гарантування вкладів і тільки 20% з них мали достовірну інформацію про його роботу.

«Фонд гарантування вкладів фізичних осіб – це державна структура, що не лише гарантує виплату вкладів, а й стежить за платоспроможністю банків. На сайті Фонду можна дізнатись, які банки є його учасниками, а банки, що не є учасниками ФГВ, не можуть працювати із коштами фізосіб. До слова, граничний розмір державних гарантій становить 200 тисяч гривень», – пояснює експертка.

Фокус і цілі

Велика зарплата чи інші доходи не є основою для того, щоб почати накопичувати. І Мар’яна Франко, і фінансовий експерт Кредобанку Андрій Курбатов кажуть, що головним елементом примноження статків є мета, з якою ви накопичуєте.

Під час згадуваного опитування проєкту USAID респондентів також запитали, чи мають вони фінансові цілі – ствердно відповіли 48%. Ішлося переважно про цілі, пов’язані з освітою (18%), будівництвом або придбанням житла (17%) і ремонтом (15%).

«Якщо людина розуміє, для чого їй потрібні гроші, якщо вона має мету, то це – перший запобіжник від емоційного, імпульсивного витрачання. Мету варто прописувати якомога детальніше, робити усе, що допоможе їй стати більш видимою. Якщо ціль не описана, то наш мозок сприймає її несерйозно», – каже Мар’яна Франко.

«Думка про те, що я просто хочу накопичити – це ні про що. Коли є мета, наприклад, за 5 місяців я хочу купити смартфон за 5 тисяч, тоді зрозуміло, як до неї рухатись – щомісяця відкладати тисячу гривень. Завжди потрібно візуалізувати те, що ми хочемо зробити, тоді буде простіше це реалізувати», – говорить Андрій Курбатов.

Другий необхідний для накопичення грошей елемент, за словами експерта Кредобанку, це фінансова дисципліна – потрібно усвідомити, що якщо не відкладатимемо тисячу гривень на місяць, то не будемо мати телефону. Це так само важливо, як вчасно сплачувати за кредитом чи щомісяця платити за послуги мобільного оператора, аби не залишитись без зв’язку.

Базові фінансові інструменти

Коли ви поставили собі фінансову мету і твердо вирішили підтримувати фінансову дисципліну, рухатись у цьому напрямку допоможуть прості банківські інструменти. Фінансовий експерт Кредобанку Андрій Курбатов радить, перш за все, підключити через онлайн-банк автоплатіж – автоматичне відрахування із ваших надходжень на заплановану ціль.

«Автоплатіж на згадану тисячу гривень буде відбуватись у день зарплати на окремий рахунок – чи депозитний, чи ощадний. Про це навіть не треба пам’ятати, треба лише забезпечити цю суму», – пояснює він.

Окрім фіксованої суми, через онлайн-банк можна налаштувати автоплатіж на певний відсоток від надходжень на вибір клієнта банку.

Читайте також: Куди українці вкладають вільні гроші та як навчитись пасивно заробляти

Гроші на майбутній телефон/відпустку/машину, каже Андрій Курбатов, можна відкладати і в конверт з відповідним написом, але тут є низка ризиків. По-перше, коли конверт з грошима перед очима, більша імовірність спонтанно витратити ці гроші на вечірку з друзями чи нову пару взуття. Окрім того, готівку можуть вкрасти.

«Якщо ви відкладаєте гроші на депозитний або ощадний рахунок, то отримаєте на них процент, гроші не лежатимуть просто так. Можна відкладати або фіксовану суму, або певний відсоток – залежить від мети, на яку людина накопичує – на машину, на навчання, на весілля», – говорить фінансовий експерт Кредобанку.

Кредобанк пропонує своїм клієнтам накопичувальний депозит, що дає можливість поповнювати його на певну суму щомісяця. Також у банку є ощадний рахунок «Кишеня», що передбачає як вільне зняття коштів, так і його поповнення. Окрім того, Кредобанк пропонує низку звичайних депозитів, що не передбачають поповнення – та кількість вкладів одного клієнта не обмежується. Відкрити депозит можна через онлайн-банк, навіть не виходячи з дому.

Кредитні картки і заощадження

Ще одним інструментом, що може дати додатковий дохід, говорить Андрій Курбатов, можуть бути кредитні картки.

«За такими картками усі банки мають так званий пільговий період, коли кредитними грошима можна користуватись безкоштовно. У Кредобанку цей період становить до двох місяців – тобто повернути кошти потрібно до кінця наступного місяця. Якщо 1-го числа ви використали тисячу гривень, то на повернення у вас є цей місяць і наступний», – пояснює він.

Читайте також: Депозити бувають різні, або Як накопичити на ремонт і на майбутнє

Поки ви користуєтеся кредитною картою, веде експерт далі, реальні гроші можна покласти на ощадний рахунок, щоб заробити за цей час якийсь відсоток – це один зі способів оптимізації інструментів, що надає банк. Тоді наприкінці місяця людина погашає кредит з ощадного рахунку, а відсотки – залишаються.

Звичка накопичувати

Андрій Курбатов говорить, що накопичення грошей має стати звичкою.

«Є ще така фішка: можна почати відкладати по днях – у перший день відкладаємо гривню, у другий – дві і так далі. За 365 днів можна відкласти хорошу суму», – говорить він.

Олександра Грудзевич також радить закріпити звичку накопичувати кошти. Для цього, наприклад, можна щодня відкладати дрібні купюри, що залишились в гаманці, або відкладати визначену вами суму з покупок у певних категоріях.

Окрім того, фінансова консультантка радить відкладати для заощаджень половину чи навіть більшу частину із позапланових доходів: чи це премія або подарунок, чи неочікувана знижка під час придбання товару, чи щось ще.

Обидвоє експертів радять накопичені за допомогою таких простих лайфхаків кошти також класти на депозитний або ощадний рахунок у банку, аби вони працювали та примножувались.

Тож насправді заощаджувати – просто, особливо, коли це стає звичкою, а також – вигідно. Окрім того, наявність заощаджень допомагає почуватись у безпеці. Якщо є фінансова ціль, дисципліна та базові фінансові знання, це допоможе скласти покроковий план для втілення бажаного у життя та побачити нові можливості для накопичення.

Партнерська публікація

Олександра Бодняк

Повна або часткова републікація тексту без письмової згоди редакції забороняється і вважається порушенням авторських прав.

Світ грошей

- «50 гривень за долар – це реально». Експерт про те, чи зросте ціна на валюту

- Початок бізнесу на карантині у світі та в Україні. Чи дала коронакриза поштовх до прогресу

- «Як перетворити кризу у можливість». Цінності розвитку, а не виживання та ретельний прорахунок ризиків

- Куди українці вкладають вільні гроші та як навчитись пасивно заробляти

- Скільки потрібно виділяти на дрібні витрати або Куди насправді йдуть ваші гроші